IPO Bukalapak, 'Perang' Seru Investor Tradisional vs Futuris

Jakarta, CNBC Indonesia - Rencana penawaran umum saham perdana (initial public offering/IPO) e-commerce Indonesia dari Grup Emtek, PT Bukalapak.com Tbk, di Bursa Efek Indonesia (BEI) ramai diperbincangkan pelaku pasar, mulai dari grup WhatsApp, Twitter, Instagram, hingga Facebook dan forum-forum saham.

Kaum yang saling 'bersaing' dan 'serang' di antaranya para investor bertipe tradisional (yang mementingkan fundamental), value investing (investasi berdasarkan nilai), investor milenial , investor futuris, trader hingga investor tipe fear of missing out (FOMO) alias investor yang biasanya ikut-ikutan tren.

Bukalapak akan menawarkan saham maksimal sebesar 25.765.504.851 saham biasa dalam IPO kali ini.

IPO ini akan menjadi sejarah pasar modal Indonesia karena Bukalapak menjadi unicorn (startup dengan valuasi US$ 1 miliar, atau Rp 14 triliun) pertama yang akan listing di papan perdagangan dan nilainya pun rekor.

Berdasarkan prospektus, saham Bukalapak ditawarkan kepada masyarakat dengan harga penawaran antara Rp 750 sampai dengan Rp 850/saham sehingga target dana mencapai maksimal Rp 21,90 triliun alias nyaris Rp 22 triliun. Nilai IPO ini akan mengalahkan IPO PT Adaro Energy Tbk. (ADRO) senilai Rp 12,23 triliun pada 2008 silam.

Cara pesannya pun tak lewat elektronik IPO (e-IPO), melainkan cara khusus yakni penjatahan terpusat atau polling di perusahaan efek. Jadi bila nanti terjadi kelebihan pemesanan (oversubscribed), maka akan dijatahkan dan sisa pembayaran akan dikembalikan (refund).

Dengan demikian, investor cuma bisa melakukan pemesanan pembelian saham satu kali saja, dan hanya satu pesanan yang diproses dalam penjatahan.

Masa penawaran awal (bookbuilding dalam penentuan harga) yakni 9-19 Juli, tanggal efektif dari OJK diharapkan pada 26 Juli dan masa penawaran umum pada 28-30 Juli. Adapun target tercatat di papan perdagangan atau listing di BEI pada 6 Agustus mendatang.

Di beberapa grup WhatsApp analis dan trader, ramai perbincangan soal ini.

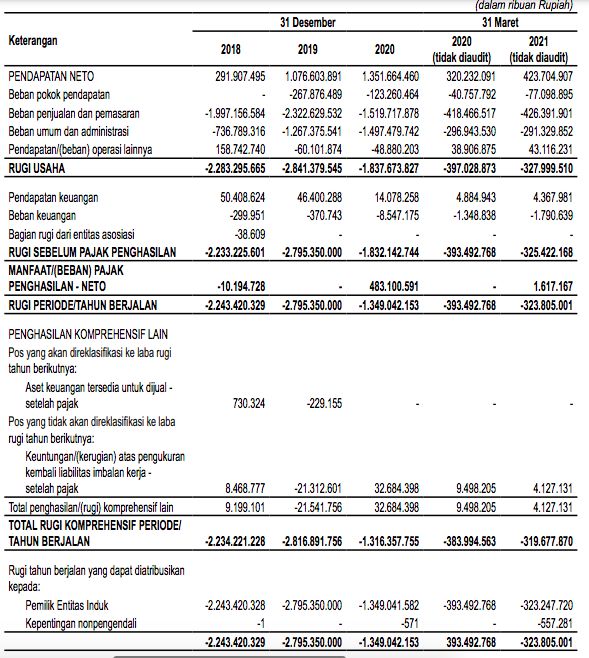

Anton Hermansyah, Senior Investment Information and Technical Analyst PT Korea Investment and Sekuritas Indonesia, dalam blog pribadinya menulis, dengan dirilisnya prospektus dan laporan keuangan Bukalapak yang bisa diakses oleh publik pun memicu debat terbuka pelaku pasar.

Foto: Prospektus Bukalapak Foto: Prospektus BukalapakProspektus Bukalapak |

"Di forum-forum saham terjadilah lagi perdebatan antara kaum tradisionalis dan futuris," kata Anton dikutip dari blog pribadinya, dikutip CNBC Indonesia, Senin (12/7).

"Di mana kaum tradisionalis menganggap IPO ini harganya tidak masuk akal, sementara kaum futuris menganggap ini wajar untuk masuk ke ekonomi digital," katanya. Pengkategorian investor ini lebih pada gaya investasi saja yang mempengaruhi cara memilih saham.

Dia menilai, dengan jumlah saham 77,3 miliar saham dan ekuitas Rp 1,7 triliun sebelum IPO, maka Book Value per Share (BVPS) atau nilai buku per saham Bukalapak saat ini berada di Rp 22,1 per saham, sehingga apabila harga nantinya turun ke gocap (Rp 50/saham) pun, pemegang saham lama sudah untung dua kali lipat.

"Target IPO ada di harga Rp 750 sampai Rp 850 per saham. Apabila kita ambil harga tengah di Rp 800, artinya pemegang saham lama dapat menjual di Price-to-Book Value (PBV) fantastis, 36,2 kali."

PBV adalah metode valuasi yang membandingkan nilai buku suatu emiten dengan harga pasarnya. Semakin rendah PBV biasanya perusahaan akan dinilai semakin murah. Secara rule of thumb, PBV akan dianggap murah apabila rasionya berada di bawah angka 1 kali.

Menurut Anton, PBV 36,2 kali memang merupakan angka yang fantastis dibandingkan saham teknologi yang lain seperti PT Indointernet Tbk (EDGE) 15,9 kali, PT Solusi Energi Digital Tbk (WIFI) sebesar 4,8 kali, PT Kioson Komesial Indonesia Tbk (KIOS) 12,2 kali, kecuali PT DCI Indonesia Tbk (DCII) yang PBV nya sudah selangit di 153,2 kali.

"Meskipun memang setelah ekuitasnya [Bukalapak] bertambah dengan fantastis Rp 20,6 triliun ke Rp 22,3 triliun, BVPS akan naik ke Rp 216,4 dan PBV dengan sendirinya akan 'normal' ke 3,7 kali pasca-IPO," kata Anton.

"Tentunya ini membuat kaum tradisionalis dan para value investor geleng-geleng, karena PBV di atas 10 kali pun sudah terlalu mahal. Tetapi kaum futuris berargumen PBV tidak bisa digunakan untuk menilai perusahaan digital yang sedang tumbuh pesat.

Kaum futuris melihat bahwa harga ini wajar mengingat potensi pertumbuhan ekonomi digital di Indonesia. Sementara, kaum tradisionalis melihat secara logika, harga sudah terlalu mahal, PBV 10 kali saja sudah terlalu mahal untuk perusahaan di Indonesia.

"Kaum futuris pun berargumen bahwa nantinya apabila Bukalapak berhasil survive dan mengalahkan pesaingnya, maka pertumbuhan akan menjadi semakin pesat dan untung akan datang dengan sendirinya karena sudah tidak perlu "bakar uang"," kata Anton yang menggolongkan dirinya pada investor 'tengah-tengah'.

Dia menilai, apabila melihat fitur, Bukalapak memang mempunyai fitur paling lengkap di Indonesia, selain e-dagang, pembayaran tagihan dan investasi, mereka juga sedang mengembangkan proyek warung digital bernama "Mitra Bukalapak" yang diunggulkan direksi menjadi sumber pertumbuhan selanjutnya.

Pada 2020, kontribusi Mitra Bukalapak ini memang baru 14,7% terhadap total pendapatan, tetapi memang sudah bertumbuh dua kali lipat dibandingkan 2019.

"Dengan berlarut-larutnya Pandemi Covid-19, justru menjadi saat yang tepat bagi perusahaan teknologi, apalagi dengan aturan minimalisir kontak, malah membuat transformasi digital semakin cepat. Ini merupakan stori yang tepat bagi pemegang saham BUKA untuk menjual saham mereka dengan harga mahal," jelas Anton.

Analisis pribadi Anton (di luar analisis perusahaan sekuritasnya) ini selaras dengan Tim Riset CNBC Indonesia yang menilai bahwa valuasi PER (price to earning ratio) dan PBV tak lagi relevan jika membandingkan saham perusahaan e-commerce dan digital, sebagaimana dalam kasus bank digital PT Bank Jago Tbk (ARTO). Hal ini karena ada justifikasi rasio-rasio atau keunggulan lain yang menonjol.

Para investor futuris saat ini sepertinya menggunakan pendekatan Gross Merchant Value (GMV) dalam menentukan valuasi e-commerce dan bank digital.

"Sebab, dalam kasus Bank Jago, ada Gojek di belakangnya yang merupakan startup raksasa Indonesia, yang sudah menjadi GoTo, hasil gabungan dengan Tokopedia," tulis Tim Riset CNBC Indonesia.

Melansir Investopedia, GMV merupakan akumulasi nilai pembelian dari pengguna melalui situs atau aplikasi dalam periode tertentu. GMV ini digunakan untuk mengukur pertumbuhan bisnis.

NEXT: Ramai Unggahan di WhatsApp Group

as a preferred

as a preferred

source on Google