Siap-siap! Aturan OJK soal IPO Unicorn buat GoTo cs Mau Rilis

Pada kesempatan terpisah, Direktur Utama BEI, Inarno Djajadi menyebut, saat ini BEI dengan OJK sedang melangsungkan diskusi yang intensif untuk merumuskan peraturan yang memungkinkan perusahaan unicorn bisa melantai di bursa dalam negeri.

"Saat ini kami sedang melakukan diskussi intens dengan OJK merumuskan regulasi yang memungkinkan startup melangsungkan IPO. Insya Allah, dalam tahun ini dapat melantai di BEI," imbuh Inarno, belum lama ini.

Dalam sebuah talkshow di Squawk Box di CNBC Indonesia, Jumat (11/6/2021), Anggota Steering Committee Indonesia Fintech Society (IFSoc) Rudiantara turut mengusulkan adanya penyesuaian bagi perusahaan teknologi yang ingin IPO di BEI.

Penyesuaian kebijakan tersebut antara lain, pertama, reklasifikasi sektor dan sub-sektor. Kedua, kebijakan papan daftar di bursa agar diperbaharui tidak terbatas bagi perusahaan yang untung saja.

Ketiga, kebijakan dual class of shares (DCS) yakni diperlukannya MVS, yang mana ada saham yang mana kepemilikannya mungkin kecil tapi hak suaranya lebih besar daripada kepemilikannya.

Di sisi lain, Kepala Divisi Layanan dan Pengembangan Perusahaan Tercatat BEI Saptono Adi Junarso mengatakan saat ini peraturan tersebut masih ada dalam bentuk rancangan peraturan Otoritas Jasa Keuangan (RPOJK).

Tinggal menunggu waktu hingga RPOJK ini disahkan untuk menjadi peraturan yang legal.

"Unicorn Indonesia meminta untuk dapat dikaji terkait pemberlakuan MVS di Indonesia melihat best practice beberapa bursa efek dan perusahaan teknologi di luar negeri yang tercatat menerapkan SHSM dalam struktur saham mereka sebagai bentuk perlindungan atas ide maupun visi perusahaan secara jangka panjang," kata Saptono dalam Edukasi Wartawan Pasar Modal, Rabu (28/7/2021).

Dalam rancangan aturan tersebut, terdapat beberapa persyaratan yang diwajibkan bagi perusahaan yang akan menerapkan SHSM tersebut, yakni hanya berlaku untuk perusahaan yang akan melakukan IPO dan pertumbuhan bisnisnya sangat bergantung pada kontribusi signifikan dari pemegang SHSM ini.

Kemudian, perusahaan juga harus memenuhi syarat memiliki nilai aset paling sedikit Rp 2 triliun dan telah beroperasional lebih dari 3 tahun. Kemudian memiliki tingkat pertumbuhan CAGR (rerata tahunan) aset minimal 35% dan CAGR pendapatan minimal 50% dalam tiga tahun terakhir.

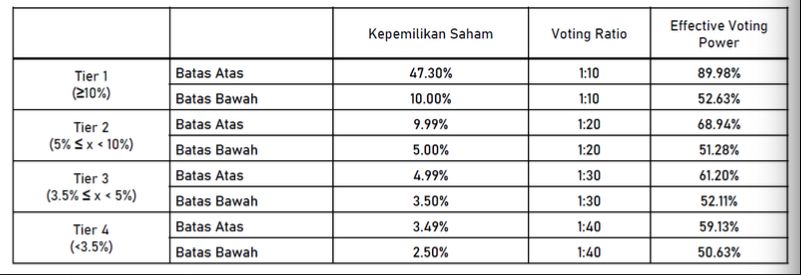

Terdapat empat kelas yang disiapkan untuk rasio SHSM (saham hak suara multipel) di Indonesia berdasarkan jumlah kepemilikan sahamnya, yakni mulai dari 1:10 hingga 1:40 bergantung kepada besaran saham yang dimiliki.

Daftar lengkap rasio tersebut bisa dilihat di tabel berikut:

Foto: Aturan BEI mengenai saham hak suara multipel (SHSM) atau multiple voting shares (MVS). Foto: Aturan BEI mengenai saham hak suara multipel (SHSM) atau multiple voting shares (MVS).Aturan BEI mengenai saham hak suara multipel (SHSM) atau multiple voting shares (MVS). |

Selain itu, diwajibkan bagi para pemegang saham dengan hak SHSM ini untuk melakukan lock up (penguncian) saham selama 2 tahun sejak perusahaan tersebut melakukan IPO. Artinya, selama 2 tahun saham milik para pemegang saham SHSM tersebut tidak boleh diperdagangkan.

Ketentuan lain yang yang disiapkan adalah mengenai ketentuan tak lagi berlakunya SHSM (sunset provision).

Terdapat lima pertimbangan, antara lain meninggal dunia, dialihkan kepada pihak selain pemegang SHSM yang telah ditetapkan dalam anggaran dasar, kehilangan pengendalian atas emiten, kadaluarsa SHSM sebagaimana diatur pada anggaran dasar, dan tidak lagi dalam pengendalian badan hukum yang mengendalikan MVS atau dinyatakan bubar bagi pemegang SHSM berbentuk badan hukum.

Namun demikian, tidak seluruh keputusan perusahaan bisa diberlakukan dengan SHSM.

Terdapat beberapa pengecualian, yakni perubahan anggaran dasar, pengangkatan atau pemberhentian komisaris independen, penunjukan atau pemberhentian Kantor Akuntan Publik (KAP), penggabungan, peleburan, pemisahan, pengajuan, permohonan agar emiten dinyatakan pailit, atau pembubaran emiten.

Adapun saat ini, kata dia, belum ada perusahaan yang mengajukan IPO yang membutuhkan adanya aturan ini.

Satu perusahaan teknologi dengan status unicorn, PT Bukalapak.com, tidak membutuhkan ketentuan SHSM dalam proses IPO-nya.

"Bukalapak tidak membutuhkan SHSM, tapi mungkin yang lain membutuhkan," tandasnya.

Sebelumnya, Reuters melaporkan, rencana GoTo, entitas hasil merger Gojek dan Tokopedia yang berencana melantai di bursa saham domestik tampaknya urung terwujud tahun ini.

GoTo dikabarkan akan menunda rencana IPO menjadi tahun 2022 sembari menanti selesainya aturan mengenai kebijakan dual class of shares dan MVS dan oleh OJK.

Meski ditunda, perusahaan rintisan teknologi terbesar di Indonesia ini sebelumnya dikabarkan akan menyelesaikan pendanaan pra-IPO dengan target dana yang dihimpun sebesar US$ 2 miliar atau sekitar Rp 28 triliun dalam beberapa pekan ke depan.

(tas/tas)[Gambas:Video CNBC]