CDS RI Naik, Lebih Tinggi Dibanding Malaysia dan Thailand

Hidayat Setiaji & Alfado Agustio & Chandra Gian Asmara,

CNBC Indonesia

23 March 2018 16:29

Jakarta, CNBC Indonesia - Risiko terhadap instrumen obligasi pemerintah Indonesia meningkat. Ini tercermin dari credit default swap (CDS) yang bergerak naik dalam beberapa waktu terakhir.

Pada Jumat (23/3/2018), CDS untuk tenor 10 tahun berada di 164,t56 basis poin. Sementara untuk yang 5 tahun ada di 101,58.

CDS merupakan instrumen untuk mengukur tingkat gagal bayar surat utang. Semakin tinggi CDS, semakin tinggi pula kemungkinan sebuah obligasi untuk gagal bayar atau default.

Tekanan yang dialami pasar obligasi Indonesia sepertinya paling parah dibandingkan negara-negara kawasan. CDS Malaysia tenor 5 tahun ada di 71,58 basis poin, Filipina 73,57 basis poin, dan Thailand hanya 45,45 basis poin.

Tekanan di pasar SBN memang nampak sejak tanggal 20 Maret. Sejak saat itu sampai hari ini, harga SBN bergerak turun dan imbal hasil (yield) ke arah sebaliknya. Pada saat itu pula CDS Indonesia naik tajam.

Sejak awal pekan ini, pasar keuangan domestik memang sedang kurang beruntung. IHSG melemah dalam hingga "tabungan" penguatan sejak awal tahun habis. Kini IHSG sudah minus 3,27% dibandingkan posisi awal 2018.

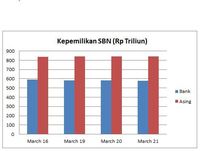

Sementara di pasar SBN, investor yang cenderung melepas kepemilikannya ternyata adalah perbankan. Pada 16 Maret, kepemilikan perbankan di SBN masih Rp 591,84 triliun. Jumlah tersebut terus turun hingga menjadi Rp 577,45 triliun pada 21 Maret.

Padahal investor asing malah menambah kepemilikannya di SBN. Pada 16 Maret, posisi kepemilikan asing adalah Rp 837,96 triliun. Pada 21 Maret, jumlahnya naik menjadi Rp 842,09 triliun.

Myrdal Gunarto, Ekonom Maybank Indonesia, menilai pelepasan SBN yang dilakukan perbankan bukan karena alasan fundamental. Menurutnya, itu lebih karena penyesuaian portofolio.

"Untuk market adjustment saja. Harganya juga sedang turun," ujarnya.

Mungkin perbankan memang membutuhkan penyesuaian portofolio untuk menjaga arus kas. Pasalnya, Dana Pihak Ketiga (DPK) per Januari 2018 hanya tumbuh 8,4% secara tahunan atau year on year/YoY. Lebih rendah dibandingkan bulan sebelumnya yaitu 9,4% YoY.

Kemudian kredit tumbuh 7,4% YoY, juga lebih rendah dibandingkan bulan sebelumnya yang 8,2% YoY. Ini membuat perbankan mungkin membutuhkan dana segar untuk menjaga arus kasnya, sehingga melepas SBN.

Hal tersebut diamini oleh David Sumual, Ekonom BCA. Menurutnya, bank memiliki kebutuhan likuiditas jangka pendek sehingga melepas kepemilikan SBN.

"Mungkin ada kebutuhan likuiditas, bisa jadi butuh untuk penyaluran kredit," tuturnya.

David menambahkan, minat investor asing yang tinggi membuat harga SBN menjadi bagus dan menjadi kesempatan bagi bank untuk menjual instrumen tersebut.

Josua Pardede, Ekonom Bank Permata, menyatakan kepemilikan SBN oleh perbankan yang sempat turun merupakan antisipasi jelang pertemuan Bank Sentral AS The Federal Reserve/The Fed. Jelang momentum tersebut, yield SBN bergerak naik dan harganya turun.

"Jadi, perbankan mengantisipasi kenaikan yield SBN yang merefleksikan penurunan harga. Ini mendorong perbankan untuk mengurangi posisinya di SBN," sebut Josua.

TIM RISET CNBC INDONESIA (aji/aji) Add as a preferred

as a preferred

source on Google

Next Article

Dolar Sentuh Rp 14.000, Risiko Utang Indonesia Melonjak

Pada Jumat (23/3/2018), CDS untuk tenor 10 tahun berada di 164,t56 basis poin. Sementara untuk yang 5 tahun ada di 101,58.

Reuters Reuters |

Reuters Reuters |

Reuters Reuters |

Sementara di pasar SBN, investor yang cenderung melepas kepemilikannya ternyata adalah perbankan. Pada 16 Maret, kepemilikan perbankan di SBN masih Rp 591,84 triliun. Jumlah tersebut terus turun hingga menjadi Rp 577,45 triliun pada 21 Maret.

Padahal investor asing malah menambah kepemilikannya di SBN. Pada 16 Maret, posisi kepemilikan asing adalah Rp 837,96 triliun. Pada 21 Maret, jumlahnya naik menjadi Rp 842,09 triliun.

DJPPR Kemenkeu DJPPR Kemenkeu |

"Untuk market adjustment saja. Harganya juga sedang turun," ujarnya.

Mungkin perbankan memang membutuhkan penyesuaian portofolio untuk menjaga arus kas. Pasalnya, Dana Pihak Ketiga (DPK) per Januari 2018 hanya tumbuh 8,4% secara tahunan atau year on year/YoY. Lebih rendah dibandingkan bulan sebelumnya yaitu 9,4% YoY.

Kemudian kredit tumbuh 7,4% YoY, juga lebih rendah dibandingkan bulan sebelumnya yang 8,2% YoY. Ini membuat perbankan mungkin membutuhkan dana segar untuk menjaga arus kasnya, sehingga melepas SBN.

Hal tersebut diamini oleh David Sumual, Ekonom BCA. Menurutnya, bank memiliki kebutuhan likuiditas jangka pendek sehingga melepas kepemilikan SBN.

"Mungkin ada kebutuhan likuiditas, bisa jadi butuh untuk penyaluran kredit," tuturnya.

David menambahkan, minat investor asing yang tinggi membuat harga SBN menjadi bagus dan menjadi kesempatan bagi bank untuk menjual instrumen tersebut.

Josua Pardede, Ekonom Bank Permata, menyatakan kepemilikan SBN oleh perbankan yang sempat turun merupakan antisipasi jelang pertemuan Bank Sentral AS The Federal Reserve/The Fed. Jelang momentum tersebut, yield SBN bergerak naik dan harganya turun.

"Jadi, perbankan mengantisipasi kenaikan yield SBN yang merefleksikan penurunan harga. Ini mendorong perbankan untuk mengurangi posisinya di SBN," sebut Josua.

TIM RISET CNBC INDONESIA (aji/aji) Add

as a preferred

as a preferred

source on Google