Ujian Berat Bank Bukopin, Masalah NPL dan Modal Minim

Alfado Agustio,

CNBC Indonesia

05 April 2018 10:20

Jakarta, CNBC Indonesia - PT Bank Bukopin Tbk (Bank Bukopin) saat ini sedang menghadapi ujian yang cukup berat. Bagaimana tidak, dari rilis laporan keuangan terbaru tahun 2017 menunjukan performa bank tidak baik. Satu hal disorot terkait performa bank bukopin yang memburuk yaitu tingkat kredit bermasalah (NPL) bank tersebut yang naik cukup signifikan

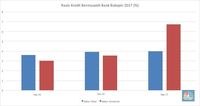

Pada tahun 2017, tingkat kredit bermasalah emiten berkode BBKP mencapai 6,37% atau meningkat hampir 128% dibandingkan NPL tahun sebelumnya yang hanya berkisar 2,79%. Jika dihitung dari total jumlah pembiayaan yang disalurkan Bank Bukopin di tahun tersebut yang mencapai Rp 74 triliun, maka besaran kredit bermasalah yang dicapai bank tersebut di kisaran Rp 3 triliun.

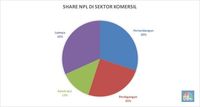

Berdasarkan laporan keuangan yang dirilis, sektor komersil menjadi penyumbang terbesar kenaikan tingkat kredit bermasalah di tahun tersebut. Rasio NPL di bidang komersil mencapai 6,71% lebih tinggi dibandingkan dengan bidang retail yang hanya sekitar 3,9%.

Jika dielaborasi lebih lanjut secara sektoral, Sektor pertambangan menjadi penyumbang terbesar penyebab naiknya NPL yang ada disusul sektor perdagangan dan konstruksi.

Penyebab utama yang menyebabkan kredit bermasalah meningkat di sektor pertambangan karena harga komoditas pertambangan seperti batu bara dan minyak kelapa sawit mengalami penurunan yang cukup tajam terutama di medio kuartal II-2017. Hal ini memukul perusahaan-perusahaan yang mengajukan pembiayaan di sektor tersebut sehingga memicu peningkatan kredit bermasalah yang ada.

Hal ini menyebabkan perusahaan harus melakukan pencadangan terhadap laba yang diperoleh guna mencegah kerugian yang lebih besar terjadi pada perusahaan. Ini terlihat dari jumlah laba yang diterima tahun 2017 hanya sebesar Rp 3,13 triliun atau turun 12,35% dari tahun sebelumnya.

Di sisi lain, Return on Assets (ROA) juga mengalami penurunan yang cukup tajam, hanya dikisaran 0,39%, sementara pada umumnya ROA perbankan di kisaran 3%. Penurunan ini memperlihatkan bahwa Return yang dihasilkan oleh aset-aset yang dimiliki perusahaan turun tajam sehingga ikut mempengaruhi kemampuan bank untuk memenuhi rasio permodalan minimum.

Rasio Kewajiban Penyediaan Modal Minimum (KPMM) Bank Bukopin tahun 2017, berada di kisaran 11 %, dibawah standar yang harus dipenuhi bank sebesar 12% (berdasarkan profil resiko yang dihadapi.

Keadaan ini menyebabkan bank bukopin sepanjang tahun 2017 kurang menunjukan performa yang memuaskan sehingga hal ini perlu diwaspadai manajemen untuk melakukan perbaikan di tahun ini agar kinerja bank dapat kembali membaik.

Jika melongok aturan regulator, NPL yang berada di atas treshold 'aman' bisa mempengaruhi tingkat pengawasan yang dilakukan otoritas.

Berdasarkan peraturan Otoritas Jasa Keuangan nomor 15 /POJK .03/2017 pasal 3 ayat 1 bahwa Bank dalam pengawasan intensif ditetapkan oleh OJK dalam hal Bank dinilai memiliki potensi kesulitan yang membahayakan kelangsungan usaha.

Salah satu kriteria potensi kesulitan tersebut dijelaskan pada ayat berikutnya yaitu : rasio kredit bermasalah secara neto (Non Performing Loan/NPL net) atau rasio pembiayaan bermasalah secara neto (Non Performing Financing/NPF net) lebih dari 5% (lima persen) dari total kredit atau total pembiayaan.

Dalam hal ini apakah Bank Bukopin masuk kategori ini sehingga masuk dalam kategori pengawasan Intensif oleh OJK?

"Saya cek dahulu soal itu," kata Heru Kristiyana yang merupakan Kepala Eksekutif Pengawas Perbankan Otoritas Jasa Keuangan (OJK).

Bukopin telah mengumumkan segera melakukan rights issue senilai Rp 2 triliun pada triwulan II-2018 mendatang. Perseroan pun menyebutkan akan ada empat potensial investor yang ingin menjadi standby buyer dari rights issue tersebut.

TIM RISET CNBC INDONESIA

(dru)

Next Article

Revisi Laporan Keuangan, Laba Bukopin Telah Anjlok Sejak 2016

Pada tahun 2017, tingkat kredit bermasalah emiten berkode BBKP mencapai 6,37% atau meningkat hampir 128% dibandingkan NPL tahun sebelumnya yang hanya berkisar 2,79%. Jika dihitung dari total jumlah pembiayaan yang disalurkan Bank Bukopin di tahun tersebut yang mencapai Rp 74 triliun, maka besaran kredit bermasalah yang dicapai bank tersebut di kisaran Rp 3 triliun.

Berdasarkan laporan keuangan yang dirilis, sektor komersil menjadi penyumbang terbesar kenaikan tingkat kredit bermasalah di tahun tersebut. Rasio NPL di bidang komersil mencapai 6,71% lebih tinggi dibandingkan dengan bidang retail yang hanya sekitar 3,9%.

Sumber : Laporan Keuangan 2017 Sumber : Laporan Keuangan 2017 |

Jika dielaborasi lebih lanjut secara sektoral, Sektor pertambangan menjadi penyumbang terbesar penyebab naiknya NPL yang ada disusul sektor perdagangan dan konstruksi.

Sumber : Laporan Keuangan 2017 Sumber : Laporan Keuangan 2017 |

Penyebab utama yang menyebabkan kredit bermasalah meningkat di sektor pertambangan karena harga komoditas pertambangan seperti batu bara dan minyak kelapa sawit mengalami penurunan yang cukup tajam terutama di medio kuartal II-2017. Hal ini memukul perusahaan-perusahaan yang mengajukan pembiayaan di sektor tersebut sehingga memicu peningkatan kredit bermasalah yang ada.

Hal ini menyebabkan perusahaan harus melakukan pencadangan terhadap laba yang diperoleh guna mencegah kerugian yang lebih besar terjadi pada perusahaan. Ini terlihat dari jumlah laba yang diterima tahun 2017 hanya sebesar Rp 3,13 triliun atau turun 12,35% dari tahun sebelumnya.

Di sisi lain, Return on Assets (ROA) juga mengalami penurunan yang cukup tajam, hanya dikisaran 0,39%, sementara pada umumnya ROA perbankan di kisaran 3%. Penurunan ini memperlihatkan bahwa Return yang dihasilkan oleh aset-aset yang dimiliki perusahaan turun tajam sehingga ikut mempengaruhi kemampuan bank untuk memenuhi rasio permodalan minimum.

Rasio Kewajiban Penyediaan Modal Minimum (KPMM) Bank Bukopin tahun 2017, berada di kisaran 11 %, dibawah standar yang harus dipenuhi bank sebesar 12% (berdasarkan profil resiko yang dihadapi.

Keadaan ini menyebabkan bank bukopin sepanjang tahun 2017 kurang menunjukan performa yang memuaskan sehingga hal ini perlu diwaspadai manajemen untuk melakukan perbaikan di tahun ini agar kinerja bank dapat kembali membaik.

Jika melongok aturan regulator, NPL yang berada di atas treshold 'aman' bisa mempengaruhi tingkat pengawasan yang dilakukan otoritas.

Berdasarkan peraturan Otoritas Jasa Keuangan nomor 15 /POJK .03/2017 pasal 3 ayat 1 bahwa Bank dalam pengawasan intensif ditetapkan oleh OJK dalam hal Bank dinilai memiliki potensi kesulitan yang membahayakan kelangsungan usaha.

Salah satu kriteria potensi kesulitan tersebut dijelaskan pada ayat berikutnya yaitu : rasio kredit bermasalah secara neto (Non Performing Loan/NPL net) atau rasio pembiayaan bermasalah secara neto (Non Performing Financing/NPF net) lebih dari 5% (lima persen) dari total kredit atau total pembiayaan.

Dalam hal ini apakah Bank Bukopin masuk kategori ini sehingga masuk dalam kategori pengawasan Intensif oleh OJK?

"Saya cek dahulu soal itu," kata Heru Kristiyana yang merupakan Kepala Eksekutif Pengawas Perbankan Otoritas Jasa Keuangan (OJK).

Bukopin telah mengumumkan segera melakukan rights issue senilai Rp 2 triliun pada triwulan II-2018 mendatang. Perseroan pun menyebutkan akan ada empat potensial investor yang ingin menjadi standby buyer dari rights issue tersebut.

TIM RISET CNBC INDONESIA

(dru)