Jakarta, CNBC Indonesia - Pemerintah berencana menerbitkan surat utang pemulihan bencana (Recovery Bond/R-Bond), yang hasil penerbitannya akan dipakai untuk membantu pelaku usaha meningkatkan likuiditas keuangannya di tengah dampak wabah covid-19.

Mengutip penjelasan Sekretaris Kementerian Koordinator Bidang Perekonomian Susiwijono, Recovery Bond akan berbentuk surat utang pemerintah dalam bentuk rupiah yang bisa dibeli oleh Bank Indonesia (BI) dan pihak swasta lain, seperti importir, eksportir, dan investor.

"Dana hasil penjualan surat utang ini, dipegang oleh pemerintah lalu disalurkan ke seluruh dunia usaha dalam bentuk kredit khusus, untuk bangkitkan dunia usaha," jelas Susiwijono dalam konferensi pers, Kamis (26/3/2020).

Bagi pengusaha yang ingin mendapatkan kredit khusus ini, kata Susiwijono, ada syarat yang harus dipenuhi yakni tidak boleh ada Pemutusan Hubungan Kerja (PHK). "Kalau pun ada karyawannya yang harus kena PHK, harus mempertahankan 90% karyawan dengan gaji tidak berkurang dari sebelumnya," tutur Susiwijono.

Rencana pemerintah ini pun mengingatkan publik pada mekanisme bantuan likuiditas yang pernah dikucurkan pada era 1998, yakni Bantuan Likuiditas Bank Indonesia (BLBI). Menurut matriks perbandingan yang disusun oleh Tim Riset CNBC Indonesia, kedua instrumen ini memiliki perbedaan yang mendasar dalam tataran teknis.

Namun demikian, ada tiga kesamaan antara R-Bond ini dengan BLBI, yang justru sangat penting untuk diperhatikan yakni: tujuan, risiko, dan efek likuiditas. Kegagalan pengelolaan risiko BLBI terbukti meninggalkan bom waktu yang hingga 30 tahun belum sepenuhnya tuntas.

Meski R-Bond diterbitkan dalam bentuk surat utang, yang melalui mekanisme pasar, tetapi risiko moral hazard tidak lantas hilang. Moral hazard kasus BLBI terjadi di internal pengawasan BI yang saat itu secara kelembagaan lemah karena belum sekuat seperti sekarang setelah muncul Undang-Undang Nomor 23 Tahun 1999 tentang Bank Indonesia.

Untuk R-Bond, risiko moral hazard berpeluang terjadi di wilayah fiskal, yakni Kementerian Keuangan, dalam hal penentuan kategori perusahaan yang berhak menerima kredit khusus dari pemerintah. Dari puluhan ribu perusahaan, perusahaan mana yang dinilai layak untuk menerima kredit ini?

Dalam aspek inilah faktor moral hazard berpeluang terjadi ketika pelaku usaha dan politisi berusaha masuk untuk "memengaruhi" proses birokrasi yang melibatkan dana triliunan ini.

Risiko lain di BLBI yang juga terkandung di R-Bond terletak pada assessment terkait pembayaran kredit dan kerugian negara. Jika sebuah perusahaan penerima kredit khusus ini tiba-tiba gulung tikar atau menyatakan pailit setelah menerima kucuran kredit itu, maka pemerintah akan berurusan dengan PKPU dan berpeluang mencatatkan kerugian negara.

Dua kesamaan lain dari alam R-Bond dan BLBI ini terkait dengan tujuan dan efeknya yakni untuk menstimulasi perekonomian, dengan cara memasok likuiditas. Seperti krisis moneter tahun 1998 di mana perbankan mengalami krisis likuiditas, saat ini krisis likuiditas terjadi tetapi tidak di sektor keuangan, melainkan di sektor riil.

Saat ini perbankan nasional masih beroperasi normal meski menghadapi tantangan likuiditas ketat. Namun di sektor riil, pelaku usaha dihadapkan pada problem terhentinya order secara mendadak karena wabah corona, pembatasan operasi, sementara tagihan mereka jalan terus. Inilah yang menjadi sasaran R-Bond.

Penyuntikan likuiditas, yang berujung pada kenaikan uang beredar, ini tentu saja mengingatkan kita pada kebijakan bank sentral di negara maju yang saat ini sedang melakukan quantitative easing (QE). Mereka membeli surat berharga, baik milik pemerintah maupun swasta, untuk memastikan sektor keuangan memiliki likuiditas berlebih yang bisa mereka putar. Lalu, bank sentral memegang surat utang itu hingga jatuh tempo.

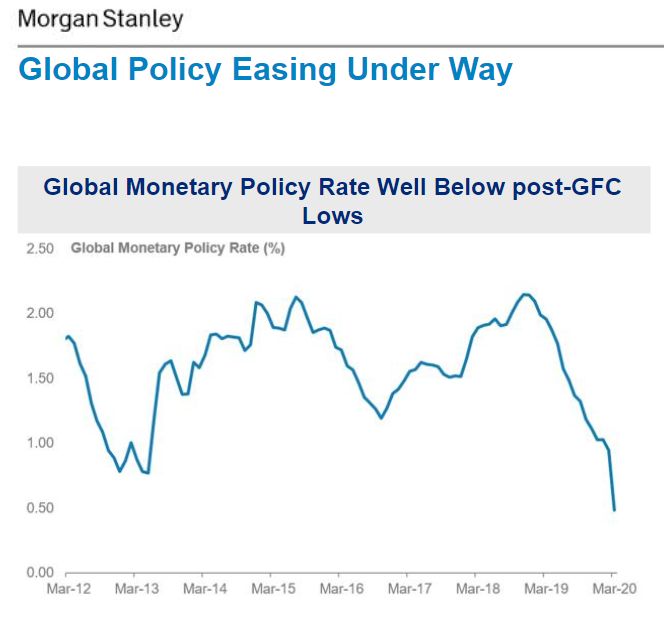

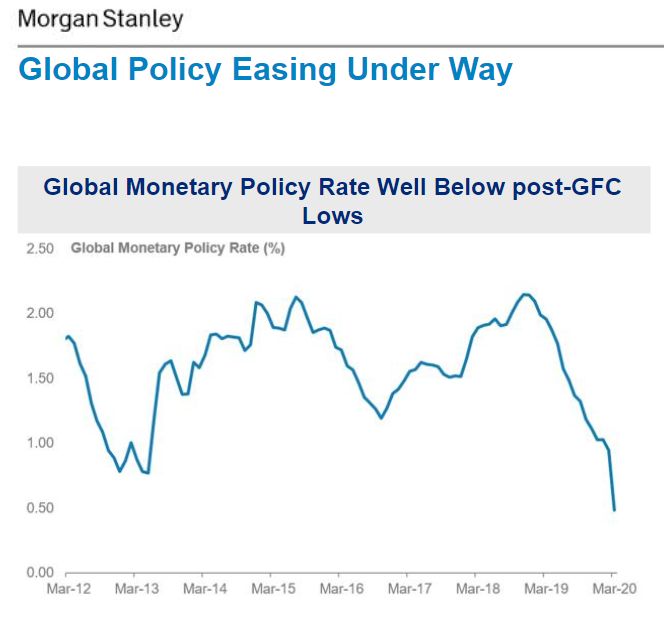

Hal ini sejalan dengan proyeksi Morgan Stanley yang menilai bahwa bank-bank sentral di dunia akan masuk ke rezim suku bunga rendah dan melakukan pelonggaran moneter ekstra, meski dalam skala yang berbeda satu sama lainnya. Hal ini dilakukan untuk mendukung otoritas fiskal mengatasi dampak wabah corona terhadap perekonomian.

Sumber: Morgan Stanley |

Jika ditilik dari alur operasi dan tujuannya, R-Bond ini mirip dengan QE karena melibatkan bank sentral yang nanti membeli surat berharga milik pemerintah. Tak tanggung-tanggung, pemerintah berencana menyusun Peraturan Pengganti Undang-Undang (Perppu) untuk memungkinkan BI membeli surat utang langsung di pasar primer, alias dari penerbit langsung.

Perlu diketahui, Pasal 55 ayat (4) dalam UU Nomor 23 Tahun 1999 melarang BI “membeli untuk diri sendiri surat-surat utang negara, kecuali di pasar sekunder.” Jika BI nekad, maka Pasal 55 ayat (5) menyebutkan aksi tersebut otomatis dinyatakan batal demi hukum. Belum lagi larangan bagi BI memberikan kredit kepada pemerintah.

R-Bond akan memposisikan BI untuk mem-by pass tiga aturan itu. Hal ini serupa dengan QE a la The Fed yang bakal membeli surat utang dari pasar primer, tak hanya sekunder, melalui unit operasi khusus (special purpose vehicle/ SPV). SPV yang sahamnya dimiliki Blackrock dan Kementerian Keuangan AS ini akan menerima pinjaman dari The Fed.

"Kami targetkan Jumat besok Kemenkeu sudah selesaikan Perppu dari dasar penerbitan recovery bond," kata Susiwijono.

Jika benar ini adalah QE versi BI, meski tak sampai membeli surat utang swasta, maka terlihat bahwa otoritas moneter tidak hanya berhenti mengurusi sektor keuangan, tetapi memastikan bahwa uang beredar yang mereka cetak benar-benar sampai ke sektor riil, dan tidak hanya diputar-putar di pasar keuangan atau di pasar modal.

Langkah ini perlu didukung, dengan catatan: jangan menimbulkan skandal BLBI jilid kedua, karena tak sedikit pengusaha penerima kredit khusus di era 1998 tersebut ternyata memakai dana BLBI bukan untuk merestrukturisasi usaha mereka melainkan untuk kepentingan lain. Lalu mengemplang dan kabur, atau membayar tetapi dengan aset-aset busuk.

Hati-hati!

TIM RISET CNBC INDONESIA

Sumber: Morgan Stanley

Sumber: Morgan Stanley